In de driemaandelijkse Columbia Threadneedle Investments LDI Survey polsen wij de trading desks van investeringsbanken over diverse actuele onderwerpen, waaronder marktliquiditeit, ESTR, inflatie en de hervorming van het Nederlandse pensioenstelsel.

Alle ogen richtten zich het afgelopen kwartaal op de centrale banken toen de vrees toenam dat de inflatie niet van tijdelijke aard zou zijn, maar juist werd versterkt door de oorlog in Oekraïne en de bedreiging van de energievoorziening door Rusland. Hoe zouden centrale banken de hogere inflatie afwegen tegen een mogelijke recessie en hun beleid hierop aanpassen? Als gevolg van de verwachte normalisatie lieten marktrentes snelle en grote stijgingen zien. Zo zagen we bijvoorbeeld een stijging van ongeveer 1,00% in de 30-jaars Euro swaprente.

Ontwikkelingen

Het tweede kwartaal van 2022 bracht de versoepeling van de meeste COVID-19 beperkingen over de hele wereld, een vrijheid die bleef bestaan ondanks het stijgende aantal besmettingen gedurende de zomer. Echter, zelfs nu we COVID-19 en zijn recente mildere varianten beginnen te aanvaarden en ermee beginnen te leven, moeten we nog afrekenen met de gevolgen van de lockdowns en de verstopping van ‘supply chains’, vooral in de vorm van inflatie. De oorlog in Oekraïne en de gevolgen daarvan op de mondiale voedselvoorziening hebben de druk op de aanbodzijde nog verder opgevoerd. Dit werd nog verergerd door de Europese afhankelijkheid van onbetrouwbare en onvoorspelbare Russische energielevering, nu Rusland dreigt de leveringen aan diverse landen stop te zetten en betaling in roebels eist.

Als reactie op de opgelopen inflatie heeft de ECB de historische stap gezet om de depositorente in één keer te verhogen van -0,50% tot 0,00%. Hoewel de omvang van deze renteverhoging al wel op tafel lag, verwachtten velen dat de ECB de rente zou verhogen met stappen van 0,25%. De aankondiging van het nieuwe “anti-fragmentatie-instrument” van de ECB heeft een grotere rentestijging mogelijk gemaakt, omdat het de impact op financieringskosten voor de landen met de kwetsbaardere economieën kan verzachten (mits zij voldoen aan de gestelde criteria om hiervoor in aanmerking te komen).

Ter vergelijking: in de VS verhoogde de Fed de rente in juni en juli achtereenvolgens met stappen van 0,75% tot een niveau van 2,50% en in het VK verhoogde de Bank of England in juni de basisrente naar 1,25% en in augustus naar 1,75%. De markt rekent nu op een verdere monetaire verkrapping die de depositorente in de eurozone medio 2023 op circa 1,35% zal brengen. Naarmate de monetaire verkrapping wordt versneld, neemt de angst voor een recessie toe, waarbij gewezen wordt op de moeilijkheid om de zogenaamde “zachte landing” te bewerkstelligen.

Financiële markten

In de afgelopen kwartalen is de volatiliteit op de euro-renteswapmarkt aanzienlijk toegenomen, terwijl de liquiditeit en de volumes zijn gedaald. De typische transactieomvang is afgenomen en de spread tussen bied- en laatprijs is verdubbeld of zelfs verdrievoudigd ten opzichte van dezelfde periode vorig jaar. Hetzelfde geldt voor futures, die onder normale omstandigheden uiterst liquide en goedkoop te verhandelen zijn. De volatiliteit heeft ook zichzelf in stand gehouden omdat volatiele markten betekenen dat marketmakers hun risicobudgetten verlagen, wat op zijn beurt de volatiliteit doet toenemen omdat lagere volumes een grotere impact hebben op de absolute niveaus. Positionering was ook een factor omdat met name Europese banken betalers van de vaste rente bleken, terwijl treasuries van banken zich terugtrokken uit de markt en dus minder van de bewegingen absorbeerde. Nu de ECB haar renteverhogingen heeft doorgevoerd, biedt dit misschien wat meer soelaas in termen van inflatieverwachtingen, maar de recessievrees is toegenomen, wat weer een averechts effect heeft op de economie. Kortom, het is onwaarschijnlijk dat de marktomstandigheden op dit moment aanzienlijk zullen verbeteren. Een andere factor, die tot de volatiliteit bijdraagt, is de basis tussen Euribor en ESTR en de duidelijk verschillende dynamiek van vraag en aanbod voor elk daarvan.

In de afgelopen maanden hebben zich tussen ESTR en Euribor rentes relatief grote afwijkingen voorgedaan. Dit is een gevolg van de verschillende strategische richtingen van de belangrijkste gebruikers van elke referentierente. Hedgefondsen en treasuries van banken betalen steeds vaker ESTR fixed, vaak vanwege de conventies op cross-currency swaps. Pensioenfondsen zijn echter voor een groot deel (nog) niet op ESTR overgeschakeld en ontvangen nog steeds tegen Euribor. Uit navraag bij ons banken panel is gebleken dat dit nog steeds het geval is en dat slechts een zeer kleine subgroep van cliënten overschakelt op ESTR, en zelfs dan vaak slechts voor een deel van hun totale afdekking. Dit is wellicht gedreven door opportunisme op basis van aantrekkelijke niveaus. Zolang er geen druk is van de Nederlandse toezichthouder om de verplichtingen te verdisconteren met een ander rente dan Euribor, lijkt er weinig animo om dit te veranderen. Het is ook onwaarschijnlijk dat de toezichthouder zal aandringen op de overstap naar ESTR zolang de liquiditeit zo laag blijft. Daarnaast zouden er voor een aantal pensioenfondsen wel eens operationele beperkingen kunnen zijn om over te gaan op ESTR.

De inflatiemarkt kenmerkte zich ook door volatiliteit, waarbij zelfs individuele transacties tot een herprijzing van de markt leidden. ‘Asset swaps’, de uitruil van obligaties en swaps, is een belangrijke component van de liquiditeit aan de aanbodzijde. Het waarschijnlijke terugbrengen van ECB-maatregelen zoals de TLTRO, dat liquiditeit verschaft aan banken, kan zich dan ook vertalen naar een daling van de vraag naar asset swaps en daarmee een daling van het swapaanbod. Het niveau van de inflatieswapmarkt op korte termijn is een minder belangrijke factor dan de bezorgdheid over de energievoorziening in Europa en het daaruit voortvloeiende effect op de inflatie op langere termijn. De uitgifte van inflatiegerelateerde obligaties werd niet erg beïnvloed omdat de beoogde hoeveelheid van de uit te geven obligaties al aan het begin van het jaar grotendeels wordt vastgesteld. Waar bestaande obligaties worden ‘getapt’, stemmen de uitgevers van deze obligaties het aanbod af op de vraag in de markt.

De hervorming van het Nederlandse pensioenstelsel zal waarschijnlijk gevolgen hebben voor de markten, maar er is vanwege de vele onduidelijkheden tot nu toe weinig activiteit van pensioenfondsen geweest om op de verwachte verandering in de regelgeving voor te sorteren. Op lange termijn kan de hervorming leiden tot zowel op- als afbouwen van strategische afdekkingsniveaus afhankelijk van de karakteristieken van het pensioenfonds. Op de kortere termijn kan er een tijdelijke toename van risicoafdekking zijn van zowel aandelen- als renterisico. Pensioenfondsen leggen steeds meer focus op een stabiele invaardekkingsgraad om de overgang naar een nieuwe regeling soepel te laten verlopen. De hoogte van elke individuele pensioenpot is immers afhankelijk van de dekkingsgraad bij de start van de nieuwe regeling. Een ander mogelijk gevolg van het nieuwe pensioenstelsel is dat meer renterisico wordt afgedekt in kortere looptijden en minder in de langere looptijden als gevolg van de specifieke behoeften van leeftijdscohorten.

Vooruitzichten

In de LDI Survey van Columbia Threadneedle Investments wordt ook aan de trading desks van investeringsbanken gevraagd naar hun mening over de waarschijnlijke richting van de verschillende rentes. Het doel is om informatie te verkrijgen van degenen die het dichtst bij de markt staan om pensioenfondsbestuurders te helpen bij hun besluitvorming rondom het afdekken van pensioenverplichtingen.

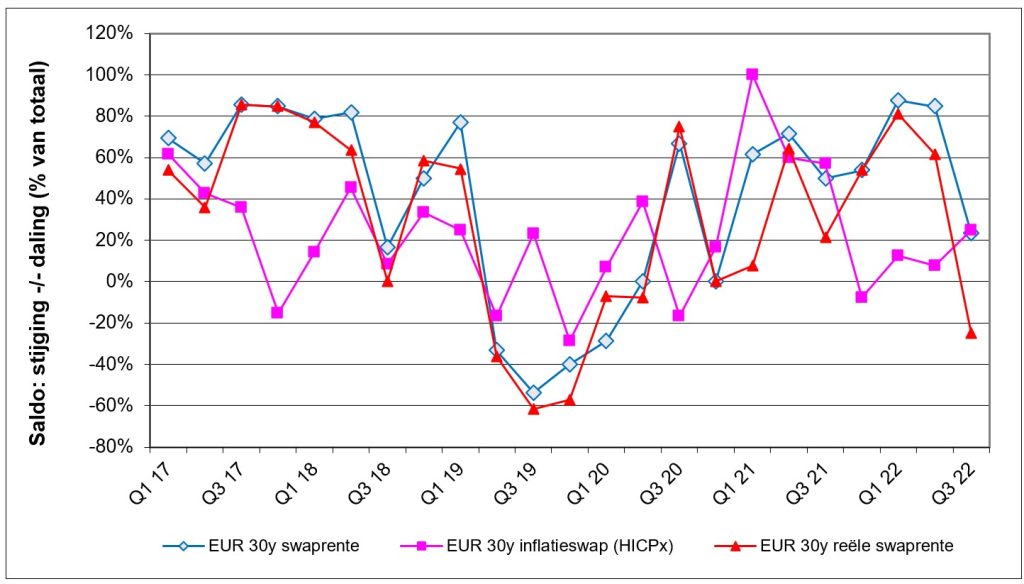

De resultaten van deze uitvraag worden hieronder weergegeven als het aantal banken dat een stijging voorspelt minus het aantal dat een daling voorspelt, als percentage van het aantal verzamelde antwoorden. Hoe groter het saldo, hoe meer banken een stijging voorspellen. Hoe negatiever het saldo, hoe meer banken een daling voorspellen.

Figuur 1: Verwachting verandering swaprente

Bron: Columbia Threadneedle Investments, 30 juni 2022

In het vorige kwartaal waren de voorspellingen van onze tegenpartijen accuraat wat betreft de stijging van zowel de nominale als de reële rente, maar ze waren bijna gelijk verdeeld over de richting van de langetermijninflatie. Die daalde licht in de loop van het kwartaal als reactie op de ECB, die aankondigde de inflatie aan te pakken door middel van renteverhogingen. De langetermijninflatie daalde ondanks dat de gerealiseerde inflatie in toenemende mate onder opwaartse druk komt te staan door de prijzen van energie en andere grondstoffenbronnen.

Voor het derde kwartaal van 2022 voorspellen onze tegenpartijen een stijging van de rente en de inflatie, met een daling van de reële rente. Er is echter weinig consensus over deze bewegingen. Dat is deels een consequentie van de onzekerheid over de wisselwerking tussen recessie-indicatoren, renteverhogingen en het onlangs aangekondigde anti-fragmentatie-instrument dat eigenlijk neerkomt op kwantitatieve versoepeling. De tegenpartijen die een hogere rente op obligaties voorspellen, verwijzen naar het historisch verschil tussen de langere rente en de basisrente, in combinatie met de verwachting dat de rente dit jaar verder zal worden verhoogd door de ECB. Vooral perifere Europese landen zijn gevoelig, zoals al te zien was in een toename van de Italiaanse rente ten opzichte van de Duitse. Degenen die denken dat de langetermijnrente kan dalen, zijn meer gefocust op de mogelijkheid van een recessie, met bijzondere aandacht voor de recente data over de industrie- en de dienstensector, die achterbleven bij de verwachtingen. Er is ook vrees dat de ECB in een kwetsbare economie te veel renteverhogingen zal doorvoeren en prioriteit zal geven aan inflatie als belangrijkste gevaar.

Wat de inflatieverwachtingen op lange termijn betreft, is het mogelijk dat de inflatie niet zo snel zal reageren als de centrale banken zouden willen door de Russische controle over een groot deel van de energievoorziening. Deze is van vitaal belang voor met name de Duitse industrie. Hogere energieprijzen impliceren verdere inflatoire druk. Als de vrees voor een recessie daarentegen toeneemt, kan dit de langetermijninflatie drukken. Wat de uitkomst ook zal zijn, markten zullen in de nabije toekomst waarschijnlijk volatiel blijven.